به گزارش گرداب، مالیات در بین قوانین مختلف یک کابوس محسوب شود. این کابوس در مورد ارزهای دیجیتال که برای ایجاد نوآوریهای مالی برخلاف امور مالی سنتی شکل گرفتهاند، شدیدتر میشود. سازوکار رمزارزها بهگونهای است که عملا نظارت و اعمال نظر دولتها روی آنها در کمترین حالت قرار گرفته است.

با این وجود وقتی کسب و کاری در کشوری به رسمیت شناخته میشود که مالیات بپردازد و قوانین مختلف کشور برایش مالیات تعیین کند. از همین رو هر چند به نظر میرسد دریافت مالیات از کسب و کارهای رمزارزی یا فعالیتهای رمزارزی خلاف ذات واقعی این نوع فعالیت است اما تنها در زمانی دولتها اجازه فعالیت به آنها میدهند که در زیر چتر قانون مالیاتها قرار گیرند.

مالیات بردرآمد در کریپتو چیست؟

مالیات بردرآمد مواردی مانند دستمزد، سود سهام، بهره و حق امتیاز را شامل میشود. در زمینه ارزهای دیجیتال مالیات بردرآمد شامل مواردی همچون درآمد حاصل از استخراج، سهام، وامدهی یا حتی ایردراپ میشود.

استفاده از رمزارزها به عنوان روشی امن، سریع و ارزان برای انتقال دارایی در سالهای گذشته بسیار محبوب شده است. عملکرد ارزهای دیجیتال محدود به مرزها نمیشود. با این حال دولتهای کشورهای مختلف قوانین مختلفی را وضع کردهاند که موجب شکلگیری وضعیتهای بهتر و بدتر متناسب با نوع فعالیت هر کاربر شده است. برای مثال بسیاری از کاربران ایرانی درآمدهای ارزی از پلتفرمهای مختلف مانند یوتویوب دارند و برای تبدیل درآمد خود به ریال، راهی جز استفاده از واسطهها و صرافیهای ارزی با کارمزدها متعدد ندارند، درحالی که استفاده از ارزهای دیجیتال میتواند باعث شود کارمزد مورد نیاز به شکل قابل توجهی کاهش پیدا کند اما باید توجه داشت استفاده از ارزهای دیجیتال برای نقل و انتقال در کشورهای مختلف شامل مالیات فعالیتهای رمزارزی مختلف هم میشود.

کشورهای بحرین، بازبادوس، جزایر کیمن، سنگاپور، سوئیس و امارات متحد عربی به صورتی کلی مالیاتی در مورد سود سرمایه ارزهای دیجیتال از کاربران دریافت نمیکنند.

مفهوم سود سرمایه در مالیات کریپتو چیست؟

سود سرمایه شامل مابهتفاوت قیمت خرید و فروش مواردی همچون سهام یا خانه میشود. در مورد داراییهای دیجیتال، سود سرمایه میتواند شامل فروش ارزهای دیجیتال و NFT شود.

تجارت در این حوزه ارزهای دیجیتال شامل وابستگیهای یک تجارت با دارایی فیزیکی نیست. به همین دلیل، نقل و انتقال شرکتها به کشوری با مالیات فعالیتهای رمزارزی کمتر برای کسبوکارهای مرتبط با ارزهای دیجیتال بسیار راحت است. همچنین در برخی کشورها مانند آمریکا، برای برخی از نقاط جغرافیایی قوانین متفاوت است و همین موضوع باعث میشود تمرکز این کسبوکارها بهواسطه مزایای مالیاتی و قانونی بهتر به سمت نقاط خاصی سوق داده شود.

برای مثال در قوانین آمریکا علاوهبر اقامت، مالیات براساس شهروندی هم دریافت میشود. به این معنی که حتی شهروندان آمریکایی که در خارج از آمریکا متولد شدهاند یا هرگز به آمریکا سفر نکردهاند هم باید مالیات بپردازند. اما اگر این افراد ساکن پورتوریکو باشند یا به پورتوریکو مهاجرت کنند، میتوانند با حفظ شهروندی آمریکا، از مزایایی مالیاتی زندگی در پورتوریکو با قوانین بهتر بهرهمند شوند.

پورتوریکو یک بهشت مالیاتی برای رمزارزها

پورتوریکو تحت حاکمیت سیاسی آمریکا است و به واسطه قانونی به نام قانون ۶۰ دارد که در سال ۲۰۱۲ تصویب شده است، شرکتهایی که به پورتوریکو مهاجرت میکنند، صفر درصد مالیات برعایدی سرمایه میپردازند. مشوقهای مالیاتی پورتوریکو بهگونهای است که به مقصدی امیدوارکنند برای زمینههای نوآور مانند بلاکچین تبدیل شده است.

امارات هم یکی دیگر از حوزههای قضایی است که قوانین مالیاتی آن باعث جذب ثروت میشود. در سالهای گذشته کشورهای مختلف قانونگذاری حوزه رمزارزها را شروع کردهاند و همین موضوع باعث شکلگیری رقابت بین دولتها برای بهبود شرایط جذب فعالین و سرمایهگذاران با کاهش پیچیدگیهای مالیاتی شده است. به صورت کلی افزایش قانونگذاری صنعت رمزارزها را میتوان نشانه بلوغ این صنعت دانست.

مالیات معاملات ارزهای دیجیتال

در بین کشورهای مختلف، بهجز چند کشور، در غالب کشورها انجام معاملات ارزهای دیجیتال شامل مالیات میشود. کشورهایی مانند فرانسه، اتریش، کرواسی، لهستان و ایتالیا تنها زمانی مالیات را محاسبه میکنند که دارایی دیحیتال یا فیات مبادله شود.

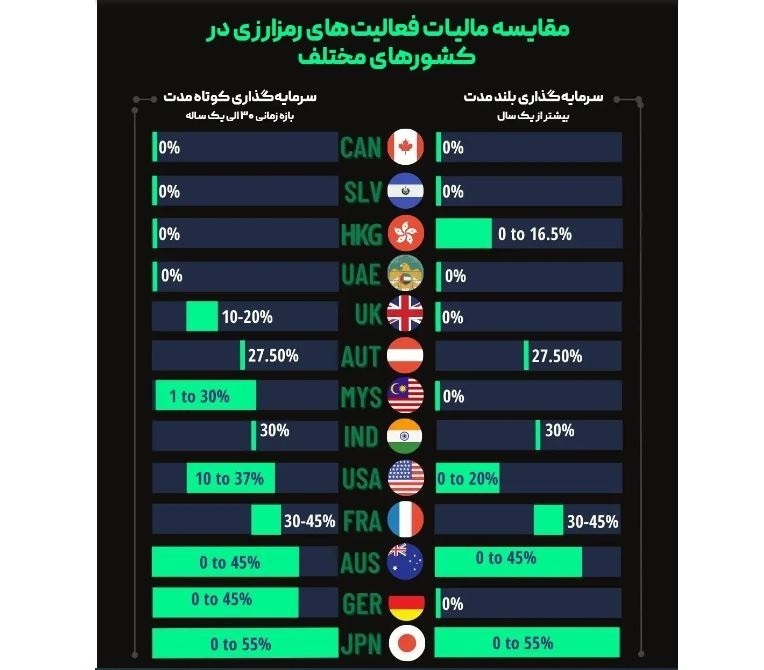

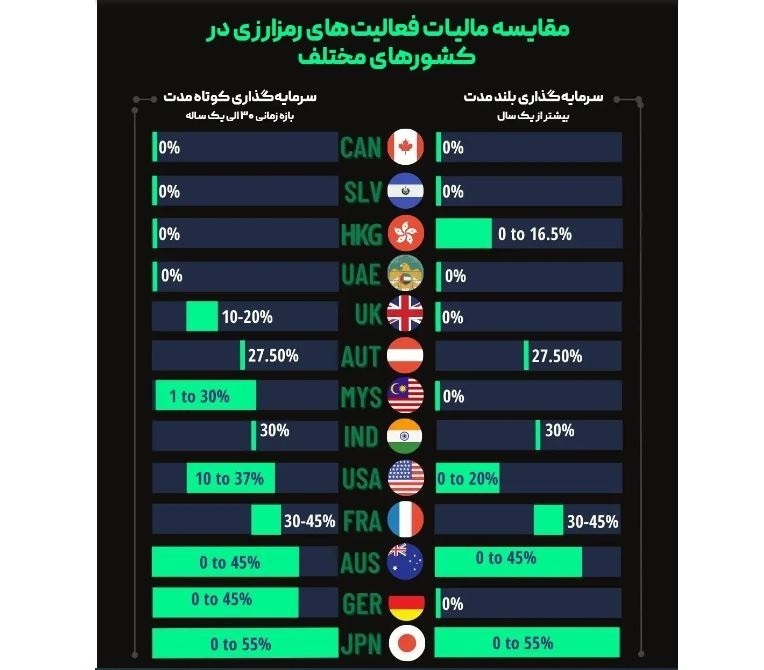

حوزههای قضایی مانند آمریکا و بریتانیا برای مثال معاملات بیتکوین و اتر را یک معامله مشمول مالیات میدانند. همچنین برای سود کوتاه مدت و بلند مدت سرمایه هم نرخهای مختلف مالیات وجود دارد. در آمریکا سود سرمایه در دراز مدت شامل تخفیف میشود اما فروش نقد کردن سرمایه زیر ۳۶۵ روز نرخ متفاوت مالیاتی را مشمول میشود. این در حالی است که در کانادا تفاوتی میان سود سرمایه بلند مدت و کوتاه مدت وجود ندارد.

بهترین کشورهای اروپا برای قوانین مالیات بر عایدی سرمایه

کشورهای اروپایی در مورد قوانین مالیاتی ارزهای دیجیتال رویکردهای متفاوتی را در پیش گرفتهاند. برای مثال آلمان و کرواسی برای سود کوتاه مدت و بلند مدت تفاوت قائل میشوند. حتی آلمان اجازه میدهد کاربران تا ۶۰۰ یورو برای سود کوتاه مدت معاف از مالیات باشند.

در کرواسی هم اگر کاربری از سرمایهگذاری در بیتکوین سود بدست آورده است میتواند با تبدیل دارایی به استیبلکوین و طی یک دوره انتظار، مالیات پرداخت نکند. حتی در غیر این صورت هم به صورت میانگین و بسته به محل زندگی، میزان مالیات حدود ۱۰ درصد محاسبه میشود.

در این بین حتی محاسبه مالیات برای معاملات ضرر ده هم متفاوت است. برای مثال استونی یکی از کشورهایی است ضرر و زیان معاملات قابل کسر از سود معاملات برای محاسبه مالیات نیست. این رفتار استونی مشابه هند است که در این کشور هم با ارزهای دیجیتال مانند بلیطهای بختآزمایی و قمار رفتار میشود که زیان معاملات قابل کسر از سود نیست و به همین دلیل بسیاری از افراد از صرافیهای محلی این کشور برای فرار از این موضوع به استفاده از صرافیهای کشورهای دیگر روی آوردهاند.

مالیات بر ثروت

علاوهبر مالیات درآمد و عایدی سرمایه، نوع دیگر مالیات که برای رمزارزها میتواند محاسبه شود، مالیات بر ثروت است. این نوع مالیات براساس ارزش پورتوفلیو در یک تاریخ مشخص محاسبه میشود. برای مثال اسپانیا، سوئیس، هلند، نروژ و آرژانتین از جمله کشورهایی هستند که این نوع مالیات را جمعآوری میکنند.

در بین این کشورها نروژ ۰.۸۵ ، آرژانتین ۳.۵ و سوئیس حدود ۰.۱ درصد مالیات بر ثروت دریافت میکنند. اما وقتی در مورد ارزهای دیجیتال و مالیات مرتبط با آنها صحبت میکنیم نمیتوان NFTها را به عنوان بخش قابل توجهی از بازار نادیده گرفت. این داراییهای دیجیتال به دلیل منحصربهفرد بودن هر NFT مبنای محاسبه مالیات متفاوتی با سایر ارزهای دیجیتال دارد. درحالی که ارزشگذاری ارزهای دیجیتال نسبتا ساده است، انجام این پروسه برای NFT بسیار دشوار میشود. معمولا برای NFTها برآورد ارزش براساس شواهدی مانند اسناد و مدارک معاملات و شاهدان انجام میشود و به همین دلیل مقامات مالیاتی به دلیل هزینه بالای برآورد مالیات ترجیح کمتری برای پرداختن به مالیات NFTها دارند.

ارزیابی حوزههای قضایی مالیاتهای کریپتو

در موضوع مالیات ارزهای دیجیتال، انجام معاملات در کشورهای مختلف با قوانین مختلف میتواند ویژگیهای مثبت و منفی زیادی داشته باشد.

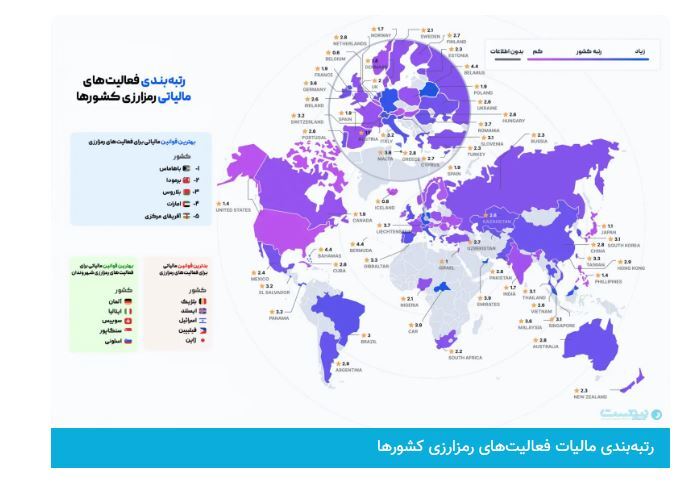

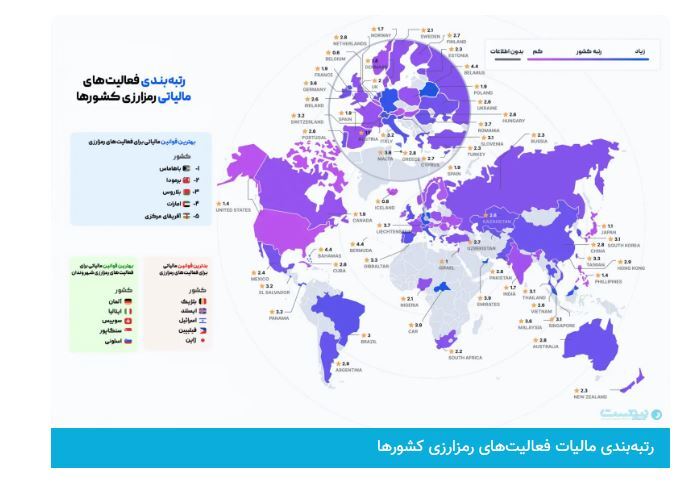

کشورهایی مانند امارات، سنگاپور، سوئیس جزایر حوزه کارائیب به دلیل مطلوب بودن شرایط مالیاتی برای ارزهای دیجیتال در رتبه A قرار میگیرند. از جنبههای منفی این حوزههای قضایی میتوان به هزینههای زندگی قابل توجه اشاره کرد.

کشورهایی مانند کرواسی، فرانسه، اتریش، لهستان، ایتالیا و همچنینی آلمان به دلیل تخفیفها و فقدان قوانین مالیاتی برای معاملات رمزارز به رمزارز در رتبه B قرار میگیرند.

آمریکا، بریتانیا، کانادا، استرالیا و بسیاری از کشورهای اروپایی هم که از قوانین نامطلوب و محدودیتهای برداشت برای ارزهای دیجیتال درنظر گرفتهاند در رده C قرار میگیرند.

پایینترین رتبه بین کشورهایی که در آنها تجارت کریپتو غیرقانونی نیست، به کشورهایی مانند هند و استونی میرسد و این کشورها در دسته D قرار میگیرند که در آنها عملا قوانین بهگونهای طراحی شده است که کاربران را مجبور یه مهاجرت و استفاده از پلتفرمهای دیگر کشورها میکند.

همچینین در آخرین رتبه کشورهایی وجود دارند که در آنها عملا تجارت کریپتو غیرقانونی اعلام شده است که به آنها درجه F تعلق میگیرد.

هرچند که قوانین میتواند باتوجه به شرایط تغییر کند و رتبه کشورها در این دستهبندی جابجا شود. به هرحال صنعت رمزارزها در سالهای گذشته با اقبال کاربران مواجه شده است و دولتها برای استفاده از شرایط بوجود آمده و کسب درآمد از این حوزه ممکن است قوانین را بهگونهای تغییر دهند که بیشترین منفعت را برای خود کسب کنند.

منبع: پیوست